上禮拜在我們風險資本這個小圈圈中,大家討論得最熱烈的,不外乎是知名風險資本管理公司安德遜霍洛維茲(官方網站縮寫為A16Z ,原因請讀者自行搜尋或者參考本文最底端的中文解釋)和華爾街日報的口水大戰了。

其實不少讀者可能不知道,華爾街日報雖然非常有名,但專業金融工作者或者經濟學家一直對其報導的水準有所意見。我個人閱讀的經驗也是如此,儘管標榜著「專業金融報紙」,但報導中偶爾會出現一些很低級的會計概念混淆。而且華爾街日報的文章比較傾向於煽動性話題,因此業內的人如果想要真正的報導,通常傾向於閱讀英國的金融時報和經濟學人,儘管這兩者也不是十全十美。

但在這一次再度有些煽動性的報導中,包含事主A16Z本身,VC業界幾乎毫無例外地一致回應華爾街日報報導錯誤。原因到不是同業一致對外抗敵,而是華爾街日報在文章中誤把還沒退出的新創「估值」當做成「回報」,將兩者混在一起然後橫跨不同VC公司相比,並據此得出其實新秀A16Z「回報」劣於老牌公司(如紅衫資本)的結論——這是很嚴重的資料謬誤,我看了也不太敢相信這麼知名的金融媒體會犯這種低級錯誤。

一般我們看風險資本基金的回報主要看兩個部分:IRR(內部回報率)和總體現金回報倍率。

IRR(內部回報率)

IRR可以想像成等效的年化回報率,其計算牽涉到基金多次現金的流入(capital call)以及多次現金的流出(distribution),隨著基金結束投資期後,投資組合中開始有公司上市或者出售,在一定時間點此數值會從負轉正,然後越來越高,到基金結束時所有存餘的現金都還給基金投資人時,才會有蓋棺論定的IRR數值。一般早期(種子期和A輪)基金的IRR目標通常是25%~35%,而晚期成長基金(D輪、E輪等)通常是10~15%。

總體現金回報倍率

總體現金回報倍率是DPI(distribution to paid-in capital)的一種,是計算基金在結束時,累積歷史上總共吐回多少現金給基金投資人,將此數字除以所有投資人支付到基金裡的現金總額,得到的倍數就是總體現金回報率。一般小型數千萬美元總額的早期基金會瞄準五倍到八倍的回報,幾億美元或幾十億美元等級的基金會設定二倍到四倍的回報目標。

而以一個風險資本基金的週期通常長達八年到十二年來說,一個基金在完全蓋棺論定之前,其回報表現是無法下定論的,也很難拿來跟其他已經結束的基金作比較。A16Z是2009年成立的,這表示他們的第一支基金也還沒完全結束,儘管已經吐回不少現金給投資人,要拿他們的表現來和老牌風險公司管理的較早、已經結束的基金回報,有其數字處理上的困難,因為其基金持有的許多還沒出脫或清償的公司股份,都只有紙上價值「估值」。但華爾街日報應該是很想吐槽A16Z,因此挺而走險選擇混用「估值」和「現金退出」來和其他風險資本基金相比。

這真是一個糟糕的判斷,不只動機可議,手法也錯得徹底。

首先我們看看如果使用一般人最能理解的「前一輪估值」來推算手上股票價值的話,會發生什麼謬誤。

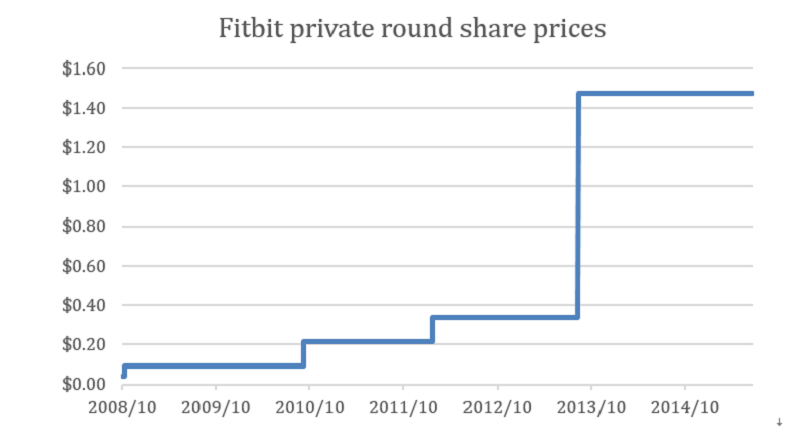

上圖我們看到的是Fitbit歷年私募輪的股價變化,我們可以看到隨著每一輪注資估值的提高,股價也跟著提高,其中估值跳最快的是2013年8月13日的C輪,這一輪的股價來到$1.475,這代表2008年10月的A輪投資者手上的股票價值總共翻了:

但這並不是故事的全部。假設我們在2013年8月12日,也就是C輪完成的前一天,對Fitbit投資人手上的股票做估值,那股價仍然會是B輪的$0.335,A輪投資人的倍率僅僅是:

儘管事隔一天股價會再度向上翻滾超過四倍來到$1.475!

這就是新創估值最大的特色:不同於上市公司股票每天每分每秒都有新價格,新創股價是斷續的,隔很久才會有一次更新。

換句話說,用前一輪估值來估計現在還未退出的新創的股票價值是很危險的,要不就是過高,要不就是過低,不論如何都不會接近真正的價值。

以華爾街日報批評的A16Z來說,在他們投資組合中,也許有幾個新創下一輪會估值大跳升,也許有些會下修,甚至倒閉,用還沒進到下一輪的上一輪估值來估算「回報比」,理論上就歪掉了,用它們來跟其他老管理公司已經結束的基金比較,更是浪費生命的一種事情。

當然基於通用會計準則的規定,VC在提供其投資人(LP)基金投資組合的現值時,不會只是用這麼粗糙的「前一輪估值」,通常還會使用下面兩種方法:

同業他社比較分析(Comparable company analysis)

這是上市公司的估值分析中一定會出現的一種,把同一個產業裡、大小不要差太多的上市公司全挑出來,然後計算最有意義的倍率(通常是企業價值/營收或者企業價值/EBITDA),然後將同業的平均倍率套用在手上的未上市公司上,根據其營收或者EBITDA計算出其企業價值,然後根據債務和多餘現金進行調整,算出股權的價值後,通常會再打個20~30%的「流動性折扣」,以反映私人公司股權流動性低的事實,這樣就可以算是該公司的股權總值,以及自己手上持股的價值。

(一)公司必須要有營收或甚至正向的EBITDA,而且最好是多年,單一一年的資料雜訊太大。新創通常很少符合這種條件,導致套用倍率進行估值的困難。

(二)根據金融理論,高成長率的公司會比低成長率的公司有高很多的估值倍率,上市公司的成長往往遠不如新創,因此使用上市公司的倍率來套用在營收和EBITDA高速成長的新創身上時,是低估其估值的。

(相關報導:

楊建銘專欄:SKULLY的創業家啟示錄

|

更多文章

)

(三)真正破壞式創新的新創,通常沒有前例而且會獨佔其創造出來的市場,沒有多少已經存在的「同業公司」可以比較。比方說:谷歌之前無谷歌,谷歌之後也僅僅有谷歌,同樣的話也適用於亞馬遜、臉書等。不過,如果手上有這種真的破壞式創新的新創,大概會不斷出現新的募資輪和新的股價,也不太需要費神去做同業他社比較分析。

選擇權定價模型(Option Pricing Model)

這是所有其實對金融沒興趣的金融系學生的夢靨。風險資本家手上持有的優先股因為有優先清償權,可以視為一種附有賣權的普通股權,因此各輪優先清償權相對於彼此的價值,以及他們相對於普通股的價值,可以用選擇權定價模式來分析其真正價值。

選擇權定價大多是根據得到諾貝爾獎的布雷克——修斯模型(Black–Scholes),這個模型光推導證明就要花上三天,就算不證明,要應用也不是那麼直接,因為輸入變數所需的股價波動率(volatility)非常難以估計,偏偏用這個模型推導出來的資產價值又高度取決於股價波動率,隨便改變一下輸入,股價就會出現天大差別。

儘管如此,大型基金還是得針對手上大量持股的大型新創提供給自己的投資人各種合理估值,所以多半使用第三方商業軟體來計算選擇權定價。

看了上面兩種額外的估值方式,讀者應該會注意到一個共同的問題:不管是哪一種方法,根據輸入變數(input variables)選擇的不同,結果都會天差地遠。換句話說,拿這些結果去跟別的基金比較說:「喔!XXX基金的回報只有27%,遜於對手的OOO基金的32%」這完全是沒有意義的事情。

風險資本基金的成效比較還有一個更大的問題:通常等到一個基金退出時,該基金所投資的破壞式創新浪潮已經結束,該浪潮已經成熟,新的浪潮已經掀起。因此比較該基金和同檔期(十年前)成立的基金的表現,並無法讓LP做出基金投資選擇的判斷,因為在那個浪潮中成功建立交易流且眼光獨到的管理合夥人,未必能在下一個浪潮重複同樣的功績。

換句話說,分析風險資本基金的成效基本上是在有資料的狀況下非做不可的,但卻無法拿來當作選擇基金的唯一理由。

不管從哪一個角度來看,華爾街日報這篇報導都是過於粗糙,有點是純粹為了挑釁或增加點擊率而寫下的。只是大部分的讀者應該是不太在乎這麼深度的話題,如果有人真的在乎的話,我希望這篇文章可以稍稍幫大家釋疑。

(相關報導:

楊建銘專欄:SKULLY的創業家啟示錄

|

更多文章

)

A16Z名詞小解釋:

在個人電腦出現的早年,記憶體寸土寸金,寫程式時每一個byte都要精打細算,因此當年寫程式的人有一個習慣,如果資料庫中有一的欄位是各自大不相同的姓名的話,會只留下首尾兩個英文字母,然後中間填上缺失的英文字母數量來取代。比方說Jerry Yang就會是J07G,Jeffery Wong則會變成J9G。Andreessen Horowitz成立時是根據兩個創辦合夥人的名字命名,但想來想去不可能有人會記得住這麼長的網址,可能安德遜的e和s各要一個還是兩個就已經搞得頭暈腦脹,因此兩位創辦人靈機一動,用了當年他們入行時的那個古老習慣為自己的網站命名,就變成了A16Z。這個故事在矽谷新創圈大家朗朗上口,也變成一個風險資本公司行銷的成功案例。

*作者台灣大學電機畢業,在台灣、矽谷和巴黎從事IC設計超過十年,包含創業四年。在巴黎工作期間於HEC Paris取得MBA 學位,轉進風險投資領域,現為Hardware Club合夥人