「厚道的人運氣不會太差。請和我們一起,永遠相信美好的事情即將發生。」

這是雷軍在小米上市申請書的『董事長的話』裡的結語,他口中的『厚道』,就是中外媒體已經紛紛報導的小米用戶承諾:「從2018年起,小米每年整體硬件業務的綜合淨利率不會超過5%。如有超出部分,我們都將回饋給用戶。」

這兩年雷軍和小米雖然比較低調,但是我們沒有理由認為深諳公關操作之道的雷軍這段話沒有拋竿下餌的企圖,而從各家媒體自願或者心不甘情不願上鉤報導的狀況來看,任何隱藏的公關目的都算是達到了。

但不完全聞雞起舞的報導也不少。比較哲學一點的記者質疑為什麼是5%,為什麼不是10%或者0%?比較有產業經驗的則指出電子代工廠的淨利潤也都只有3%到5%,就算是手機品牌商,蘋果以外的也不見得能達到5%淨利率,拿這個說嘴不啻於吃豆腐。而剛因為臉書被第三方爛用個資的醜聞鬧過一輪的西方媒體,則忙不迭地告訴我們「不要錢的最貴」,小米把硬體產品低利潤賣給了消費者,當然就得從用戶資料或者服務裡賺回來⋯⋯等等。

小米到底厚不厚道,消費者和記者以各自的「局外人」立場,自然可以用各自的時間和精力無止盡地爭論下去。但對於身為風險資本投資人的我們來說,小米這本厚達六百頁的上市申請書,最應該細啃的部分卻是多年來新聞滿天飛、但我們這些非股東看得霧煞煞的募資以及股東組成部分。

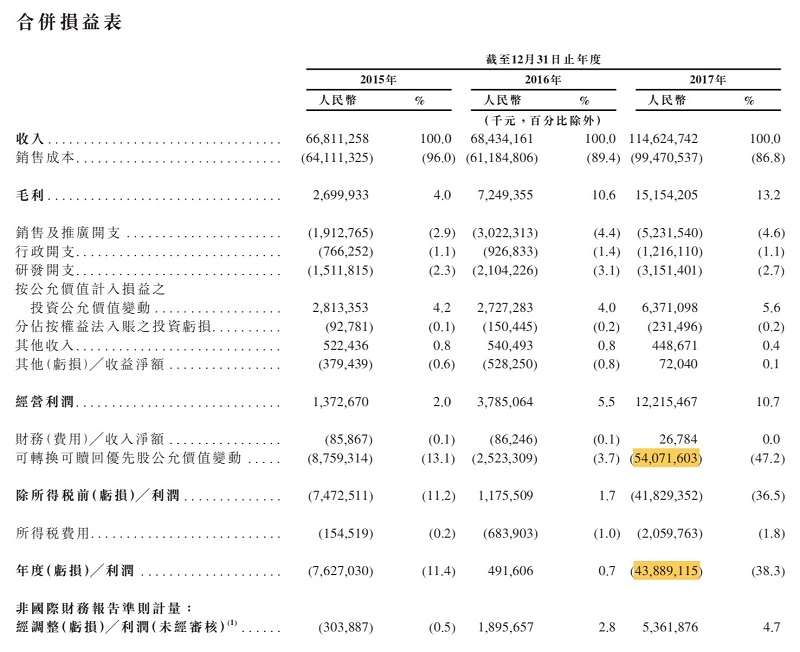

其中一個數字多數媒體都已經(一如預料地)提及,就是公司在2017年淨虧損近四百四十億人民幣(折合約六十九億美元)。但如果仔細看損益表,這些虧損幾乎都來自於「可轉換可贖回優先股公允價值變動」,這部分金額高達五百四十億人民幣!如果沒有這個部分的「支出」,小米的營運利潤超過一百二十億人民幣,營運利潤率達10.6%。

對一般讀者來說,「可轉換可贖回優先股公允價值變動」到底是什麼鬼東西呢?讓我們看第二個數字,這個數字幾乎沒有新聞報導提及,僅管對金融本業的人來說卻是很難視而不見的。

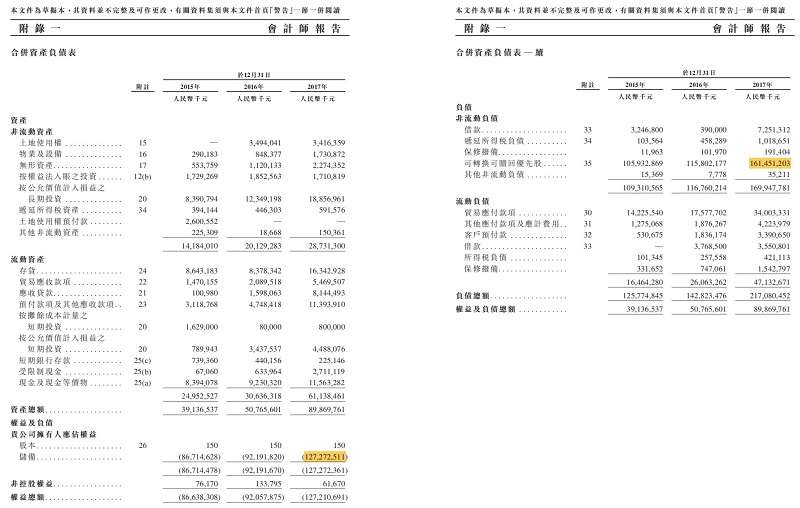

上圖是小米過去三年的資產負債平衡表,出處是在六百頁上市申請書最後長達兩百頁的會計師報告中。看習慣美國上市申請書和財報的我,第一眼看到這個資產負債表時,立刻被高達兩千一百七十億人民幣的總負債金額嚇了一大跳。仔細看了一下,才發現大部分的債務是來自所謂的「可轉換可贖回優先股」。這點和美國將優先股列在「資本公積(Additional Paid-In Capital)」的股權部分的慣例不同。

一般美國上市的大企業有時也會有優先股,這些優先股的清償順序低於債權(銀行借款、公司債、員工薪水⋯⋯等)但高於股權,通常沒有投票權,但是多半附有固定或者根據公式制定的優先股利率。這種優先股雖然有著「股權」的名字,但不管從清償順序或者固定利息支付來看,其行為更像是債權,因此在會計上被列為債權也是有可能的。

(相關報導:

小米赴港上市:五年前馬雲播種,雷軍可望成為中國新首富

|

更多文章

)

新創投資也是以優先股為主,但這種優先股在精神上和大企業固定利率的優先股不同,它們不管從設計或者實作來看,都是徹頭徹尾的股權。這是因為新創多半到上市時都仍然不會有穩定獲利,也不會發放任何形式的現金股利。新創投資時採用的優先股合約,在實作上主要是為了清償順序,以及其他權利例如董事會席次等,新創的優先股也都會有投票權。有些優先股合約會內建優先股利率,但通常不會發生現金股息支付,多半是複利累積在本金上,在上市或者出售時轉換為股權——換句話說它們代表的是更多的稀釋,而非任何債務上的支付義務。

以我三月初分析的Dropbox上市申請書為例,截至2017年底為止總值$102.9M的股東權益裡,主要包含了$615.3M的可轉換優先股股本和$533.1的資本公積,然後扣除高達$1.05B的累積損失(Accumulated Deficit)。相較之下,Dropbox總債務雖然也有$881M,但大部分是短期應付帳款和capital lease等,真正融資用的長期債務僅僅為$44M。

小米作為一家高速成長的新創,其可轉換優先股應該與美國的新創無兩樣,在精神上更接近股權而非債務,對財務的衝擊屬於股東權益稀釋而非融資成本支出,但是這次的上市申請裡,不知道是基於香港證交所慣例,或者會計師檢驗所有優先股的條款後從嚴認定,總之小米歷史上的優先股外部融資全連本帶利被認定為是債務,也因此必須進行公允價值鑑價(Fair Value Valuation),因而債權價值每一年的變動也會直接反映到損益表上——這也是小米2017年出現五百四十億人民幣相關「支出」的原因,因為前一年的公允價值為一千一百五十八億人民幣,2017年則為一千六百一十五億人民幣,扣除2017年額外發行的F1系列優先股和匯兌差額後,這部分的「債務」產生了五百四十億人民幣的損失/支出。

換句話說,這些支出並非真正的支出,而是債務價值被認定的浮動所造成的虛擬損失,小米如果能夠順利以高市值上市的話——例如他們所想像的一千億美元——這些優先股都會轉換成普通股權,下一個會計年度將不再出現這個支出,小米不只本業可以「轉虧為盈」,過去因為這個會計項目認列的損失也可以回沖,創造一次性高額、無意義的帳面收益(非關現金流)。

但是公允價值高達一千六百一十五億人民幣的優先股還是很驚人,根據Crunchbase,小米歷史上應該只募了約$3.4B的資金,那麼這折合近$25B美元的優先股「債務」到底是從哪裡累積出來的呢?

上表是小米優先股的募資歷史,可以看到A輪到E輪分散在2010年到2013年間,2014年底開始的F輪卻以(大多)同樣股價一再增融,一直延續到2017年8月24日。這裡面如果大家有印象的話,2016年是小米慘澹的一年,從銷售量中國第一滑落到華為和其他國產品牌之後,原本高調以中國賈伯斯風格啪啪走的雷軍也轉為低調,反映在募資上就是2016年一整年都沒有對外募資。

事實上2015年7月3日的$200M美元F1系列優先股募完後——也就是小米榮登中國獨角獸估值榜首的時代——小米整整兩年沒有對外募資,直到去年八月才以跟兩年前同樣的條件「小小」增資了$10M美元。

上圖是擷取自小米上市申請書附錄I-91頁的優先股公允價值估算簡報(單位為人民幣)。我們首先注意到其巔峰的2015年,年初的優先股公允價值就已經高達八百九十九億人民幣(折合美元$14B),而截至當時為止小米總募資金額為$1.4B左右,這十倍左右的差額,顯然是來自於公允價值的計算方法。

如上圖中的會計師報告,公允價值的計算是根據『貼現現金流量法」釐定:

「稅後貼現率按各估值日期的加權平均資本成本估計⋯⋯⋯⋯時間相若的美國政府債券收益率加上國家風險價差估計無風險利率。缺乏市場流通性折讓率採用期權定價法估計。根據期權定價法,用於對沖私人持有股份出售前價格變動的認沽期權成本,可被視為釐定缺乏市場流通性折讓的基準。波幅基於到期時間相若的可比較公司股份自各估值日期起一段時間的股價每日收益率之年化標準差估計⋯⋯⋯⋯」

搞了半天原來會計師採用了期權定價法去估計小米這些可轉換公司債的「公允價值」,難怪算出來的「債務」數字和累積募資金額差了一位數,也間接導致小米會計年度巨額淨損。

並不是說美國的新創上市沒有這些複雜的計算,但在美國這個實務主義國家,期權定價法只會拿來定價期權或者行為類似期權的商品。以前面提到的Dropbox為例,期權定價的部分反映在員工配股所帶來的非現金性成本,在2017年會計年度產生了「$415.6M的股票薪酬支出」,這是Dropbox在會計年度上虧損的主要原因,但無關現金流,只關乎上市後股東權益的稀釋(當員工執行選擇權)。這樣的支出是累積多年的新創員工應得的報酬,在未來的會計年度不會再發生同樣規模的支出,因此不應在評估未來營運展望中列入考量。小米的狀況也是一樣的,他那被認定公允價值高達$25B的優先股,其實在上市時都會轉換成一般股票,而不是應該要連本帶利償付的債務。

既然毫無懸念地,優先股投資人都會轉換股票,然後從公開股票市場上售股變現,我們來看一下小米的股東組成。上市申請書中的股東清單密密麻麻總共兩頁(第161到162頁),我在這裡就不轉貼了,僅僅點出幾個重點:

(一)普通股(A類和B類)總共佔所有股數的一半左右。扣除少數如Matrix Partners China之類的早期投資人,小米大多數的普通股仍然掌握在創辦團隊和員工手中。另外,包含普通股以及A輪和B輪在內,雷軍透過Smart Mobile Holdings Ltd控股了約31%,美國籍的共同創辦人林斌則持股13%,兩人加起來就持有公司44%股份,這顯示不管外界對於小米批評如何,比起許多亂燒錢的中美獨角獸來說,小米的資本效率算是高的,才能夠讓內部人士仍然保有如此高的股權。

如果單就上市申請書的書面資料,最大外部股東Morningside包含普通股、A輪、B輪、C輪和E輪在內,總共投入了約$260M的資金,假設小米真的如願以$100B市值上市,扣除新募資金$10B,剩下的$90B有16%是屬於Morningside的,總值約$14.4B,相當於55倍的回報,也是一隻十足的全壘打。

至於你問我小米是否真能以$100B市值上市?這就真的不是我能回答得了,因為市場上並不存在其他同樣「厚道」、同樣把硬體淨利率訂在5%的品牌硬體公司。香港股市到底會如何看待雷軍的「厚道」哲學,我跟大家一樣,搬了板凳準備看好戲。

(相關報導:

小米赴港上市:五年前馬雲播種,雷軍可望成為中國新首富

|

更多文章

)

*作者為台灣大學電機畢業,在台灣、矽谷和巴黎從事IC設計超過十年,包含創業四年。在巴黎工作期間於HEC Paris取得MBA學位,轉進風險投資領域,現為Hardware Club合夥人。