2008年金融海嘯發生後,美國聯準會總共實施了三輪的「量化寬鬆」(quantitative easing,簡稱QE)貨幣政策 。QE是一種「非常規」的貨幣政策,以美國而言,主要是透過購買美國公債、政府機構債和抵押債券的過程來增加貨幣供給,刺激信貸和經濟復甦。之所以稱作「非常規」的貨幣政策,是因為聯準會在傳統上以調控利率和透過公開市場操作來實施貨幣政策,利用短期利率的變動來影響市場利率,達到設定的通膨目標和就業水準。然而,傳統的貨幣政策無法處理資產泡沫的形成 。在金融海嘯、資產泡沫破裂之後,聯準會將利率降到接近零的水準,仍舊無法拯救經濟和解決流動性不足的問題,而企圖以短期利率影響市場利率的效果也大打折扣。「非常時期,要用非常手段」,QE因此被端上檯面。

既然是「非常規」的貨幣政策,就該要有退場的時間,讓一切運作回到「常規」。 2013 年6月19日,當時的聯準會主席柏南奇提出QE的退場規劃,他希望在2014年結束QE的買債計畫,並建議在通膨達到2%以上或失業率降到6.5%以下時,聯準會可以考慮開始升息。在2014年,聯準會果然逐步削減每月的購債規模,放緩總資產的擴張,並於同年10月29日宣布結束QE的貨幣政策,接著在2015年12月16日升息一碼。從2008年以來透過QE買債的過程,使得聯準會的總資產從9,000億美金左右,大幅擴張到2014年的4.5兆左右(見圖3.3)。

真實世界裡少有完美的結局,尤其在金融市場中更是如此!雖然美國QE已經退場,但是聯準會的總資產經由買債的過程放大為原本的5倍,令人不禁感到擔憂,這在不久的將來是否會造成高通膨?債市泡沫是否會失序破裂?在獲得這些答案之前,美國正處於QE的後遺症之中。

圖3.3 美國聯準會總資產。資料來源:美國聯邦準備理事會

圖3.3 美國聯準會總資產。資料來源:美國聯邦準備理事會

結束QE後,聯準會升息的時間和次數不斷地延後和縮減,而所持有的總資產仍然居高不下。聯準會每一次升息的預期或行動都拉高了美元匯價,從而衝擊疲弱的經濟復甦。尤其在日本和歐洲央行持續採用QE,其他主要國家的貨幣政策仍然寬鬆的情況下,聯準會更是舉步維艱。就連中國在2015年股匯市的大跌,也影響到聯準會的決策。2015年9月,聯準會主席葉倫(Janet Yellen)在記者會上罕見提到中國及全球危機達16次 [15],將升息決策從國內數據的研判移轉到對於金融市場的關注。全球的動盪不安使得聯準會升息受阻,還令首次升息後的美國十年期公債殖利率屢創新低。日本和歐洲央行不斷加碼QE,致使不少大國的殖利率走低,也讓美債的殖利率更具吸引力,資金的湧入令美債陷入泡沫破裂的風險之中。

日本在安倍晉三(Shinzo Abe)於2012年12月第二次擔任首相後,亦採用積極的貨幣政策和財政政策,並規劃結構性改革,希望能夠刺激經濟增長。他將此三項基本方針比喻為「三支箭」,而他的經濟政策則被稱作「安倍經濟學」(Abenomics)。這些聽起來很酷的名詞,做起來的效果卻不盡理想,主要失敗的原因是結構性轉型的問題。

根據OECD的資料顯示,日本的GDP成長率從2012年到2015年分別為1.7%、1.4%、0%和0.6%。另外,引發歐洲主權債務危機的希臘,也是由於結構性問題,陷於尋求紓困、拒絕撙節、談判債務重整的循環之中。

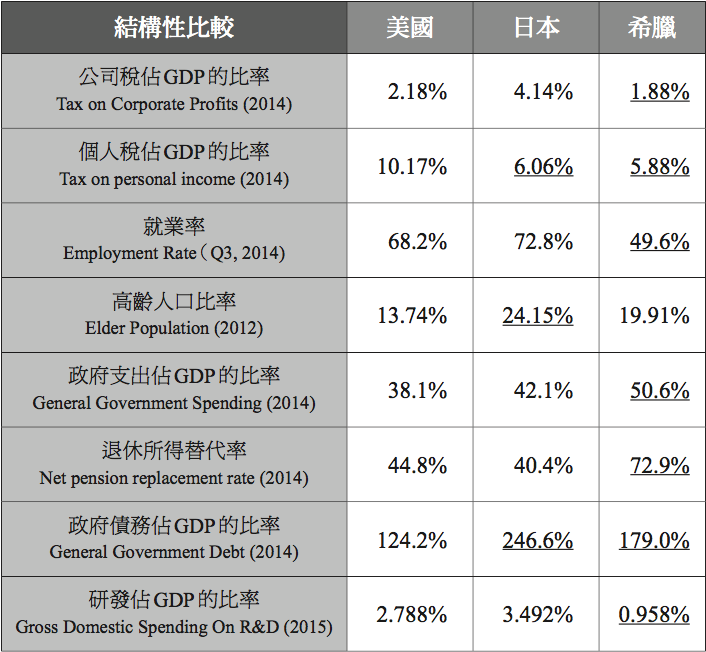

在貨幣政策逐漸失效、財政政策受制於債務上限的情況下,各國領導人不斷地呼籲結構性改革。但究竟什麼是結構性改革呢?簡單來說,就是國家的結構要調整成為收入大於支出的模式,擺脫債務的危機和束縛,或者能以適合的結構支撐經濟持續成長,讓市場對於該國的發展抱持信心。美國的情形屬於後者,它就像一個身強體壯的運動員,出了車禍(金融海嘯)之後,經過緊急搶救的過程(貨幣政策和財政政策),隨即憑藉著強健的體魄,迅速地恢復身體健康。日本則是一向體弱多病,出了車禍、經過急救後,仍是氣若游絲,需要的是長時間的調養和改變過去的惡習,而非屢屢採用刺激性的治療。至於希臘的狀況,我只能說這個國家需要的是「重新投胎」──意思是說,希臘恐怕需要退出歐元區,經歷像1998年俄羅斯倒債的痛苦後,才能實現真正的結構性轉變而「浴火重生」。「結構性」這個名詞聽起來相當抽象,為了具體地感受問題所在,我從OECD的資料中尋找數據並編製成表3.2。

以政府的稅收來看,希臘在公司稅和個人稅的收入明顯不足,日本個人稅的收入也是偏低,但日本政府的解决之道竟是企圖增加消費稅,結果卻抑制了經濟成長的力道。在就業率方面,希臘就業人口比率過低,政府應該提出產業政策和就業計畫來改善。日本則是高齡人口太多,從事生產的人口日益減少,靠退休金及受扶養的人口卻日漸增加,解決的方法為鼓勵生育和開放外來移民。繼續往表格的下方解讀,令人嘆息的是,希臘在入不敷出、就業不足的情況下,支付給退休人士的所得替代率居然高達七成以上,無怪乎人民到達退休年齡之後,沒有意願繼續工作,以致政府財政持續出現赤字。

表3.2 美國、日本和希臘的結構性比較。資料來源:OECD

表3.2 美國、日本和希臘的結構性比較。資料來源:OECD

在政府債務方面,日本和希臘的債務比率令人瞠目結舌。過高的負債比率容易引發信用風險,觸發債券殖利率的上升,而債券殖利率的提高又會使政府債務負擔更加沉重,影響財政支出和GDP成長,經濟陷入惡性循環之中。除了在稅收、政府支出、債務水準、就業和產業方面的改革之外,研發與創新則是觸發結構性質變的推力。可惜的是,希臘在研發佔GDP的比率始終維持於低水平。

(相關報導:

「不創新,就等死!」兩百年老店不老傳奇,嶄新思維陪伴投資人度過不確定年代

|

更多文章

)

無論貨幣政策或財政政策,都只是暫時調節經濟的手段,並非解決經濟問題的良方,唯有透過結構性改革,才能真正調整國家發展的體質。各國一再使用貨幣政策和財政政策,只是麻痺人民對於經濟困境的感受,並推遲改革的必要性和成效。放棄刺激經濟的政策,讓國家和人民直接面對結構性問題,才能在改革痛苦之中奮力求變,恢復經濟的健全成長。擴張的財政政策令各國累積過多的債務,寬鬆及「非常規」的貨幣政策更是推波助瀾,並且扭曲債券價格和殖利率,為全球累積系統性風險和金融風暴的能量。雖說美國夠資格採用量化寬鬆的貨幣政策,且能抓準時機適時退場,但在歐洲、日本持續擴大QE規模的情況下,美國也無法置身事外,完全獨立自主地决定貨幣政策。

2008年的金融海嘯可以歸咎政府疏於監管,致使金融機構累積過多的債務和風險,而未來的金融風暴恐怕將由政府和央行聯手引發。歐洲央行在2014年首度實施負利率,而日本央行也在2016年1月跟進。2016年3月,歐洲央行進一步調降負利率,還宣布買進公司債券。「英國脫歐」公投後,英國央行在8月宣布QE,同時也計畫買入公司債券。一時之間,開啟了央行購買公司債的浪潮。眼看這些央行買了公債還不夠,居然又要買進公司債,我真的很想大吼一聲:別鬧了!

央行買債「印鈔」的邏輯是,「印鈔」並非「無中生有」,而是以高品質的債券(例如公債)做為新增貨幣供給的保證,這樣才會讓人對於該國貨幣產生信心,降低發生惡性通膨的可能性。因此各國央行在實施買債計畫時,通常會以公債和政府機構債券為主。

然而,在央行開始買入公司債之後,如果將來蒙受損失,必定讓人對於該國貨幣失去信心,拉高金融風暴形成的機率。國家倒債,對於一國的經濟來說,絕對是一場空前的危機,但如果是公司倒債呢?在從前的話,我會說兩者不可同日而語,但以現今正在進行的情形來看,央行已將公司債視為貨幣政策的重要工具,而公司債對於國家的運作將扮演越來越吃重的角色。因此了解公司債、評估公司債可能形成的危機,就成為一項值得探討的課題。

(相關報導:

「不創新,就等死!」兩百年老店不老傳奇,嶄新思維陪伴投資人度過不確定年代

|

更多文章

)

*作者為經濟小說作者,曾出版《肯恩斯城邦:穿越時空的經濟學之旅》,2000年開始投身於金融界,曾任職美林私人銀行,擔任首席副總裁,現任職於歐系私人銀行,擔任執行董事。著作有財經奇幻小說《肯恩斯城邦:穿越時空的經濟學之旅》;本文選自作者新著《當債券連結國家命運:從債券投資原理看懂全球財經大事件》(大寫出版)