「獨角獸」是風險新創界的專用術語,用來形容估值超過十億美金的新創公司。

這樣的新創公司本來很稀有,所以用獨角獸形容。但過去這兩年因為各種市場和非市場性原因,幾乎每個月都會有新創公司獲得金額和估值同樣驚人的後期注資,從而成為獨角獸。至本文截稿為止,財富雜誌用來追蹤獨角獸的網站總共列出了約九十隻獨角獸,領頭跑的是大家耳熟能詳的小米、Uber以及Airbnb等。

因為獨角獸在科技新聞上出現之頻繁,力爭上游中的創業家有時候會失去對現實的掌握,而一廂情願地以為「如果XXX新創公司做YYY的產品能夠得到這樣估值,那我的新創提供更好的解決方案,最少應該也要得到一定程度的估值」。

雖然說比價效應是新創募資的基本工具之一,但從上面這樣的看法出發去募資,對創業家是有百害而無一利的。新創基本上是一個長期的演化,任何以時間斷面上的某組數字去下結論,都是對於這個生態體系的一種誤解。

本文我將試著用Capitalization Table(資本結構表,簡稱Cap Table)這個創業者都應該要熟悉的工具,將一家新創成為獨角獸的路徑具象化,希望能提供給創業者時間軸上的連續概念,也讓大家更能瞭解「scaling」的重要性。

多輪投資以及Cap Table

破壞式的新創公司在成長的過程中面臨重重不確定性和風險,風險資本家通常採取分輪投資的方式以將雙方的利益重合在一起。如果新創公司能在每一輪之間克服不同風險和達成不同程度的指數成長,對風險資金來說就代表風險因子減少,長期成長預期提高,在注資時就願意給予更高估值。

風險新創的Cap Table基本上就是一張很大的試算表, 記載著歷史上每一輪投資中所有股東的持股變化。它讓既有的股東(創業者、員工以及投資人)可以追蹤自己的持股被稀釋的過程,也讓新的投資人可以評估預計投入的資金和取得的股份比例。

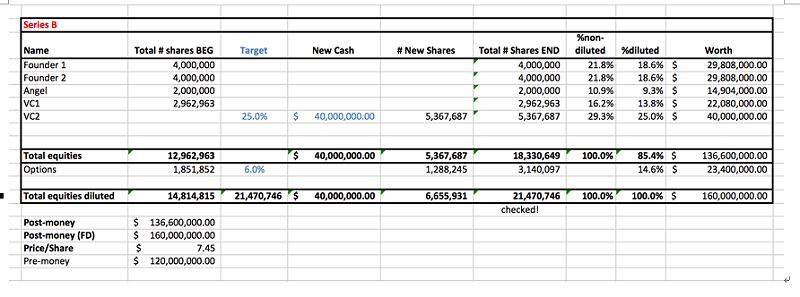

上圖是一個示範用的例子,擷取自一張大Cap Table中的B輪投資的資料。(文末我會附上連結讓大家可以下載原始範例試算表檔案)

首先藍色的部分是這一輪注資唯一的輸入變數,主要包含VC2欲投資的資金總額($40,000,000)以及希望佔股的比例(完全稀釋後25.0%),另外這一輪投資者也要求公司要新增6%的選擇權以用來激勵後面招募進來的新員工,這6%也是稀釋後的比例,也就是說這一輪之前的股東(包含兩位創辦人、一組天使以及VC1)也會被這組選擇權稀釋到。

因為25.0%的佔股比例是完全稀釋後的比例,搭配上現金金額就可以倒算出公司股權總估值:$40,000,000 / 25.0% = $160,000,000,這個數字就是一般新聞中新創估值在講的數字,業界稱為post-money估值。

(相關報導:

楊建銘專欄:風險資本到底有多風險(下)

|

更多文章

)

另外,根據既有的股票股數(14,818,815),以及新資金和新選擇權預計佔股比例(25%和6%),就可以算出新資金和新選擇權所取得股數(5,367,687和1,288,245)。而根據新資金和其所換得的股數,就可以計算出新股價($7.45)。

必須強調的是,這整張表只有三個數字是這一輪要填入的,也就是標示為藍色的新資金、新資金預計佔股比例以及新選擇權預計佔股比例。其他數字都應該要自動算出來。

傳統上台灣的創投基金比較喜歡跟新創公司談「溢價」,其實溢價是上市公司的概念,主要用於增資和併購。上市公司已經具有一定的營業穩定性,未來的成長曲線大概也有一定把握性,並且都已經反映在現有股價上。之所以「溢價」是為了提供現有股東誘因轉讓或投票同意增加股數(增資),或者取得主導性股權(併購),這些溢價反應的不是單純的價值創造——大多時候其實在營運上並沒有真的價值被創造出來——還包含了政治成本和策略算計。

相反地,真正的破壞式新創價值從零開始,每一輪如果在營運上都可以達成指數成長,那麼大量的公司價值將以指數的速度被連續創造出來,這種狀況下談每輪溢價的意義不大——有時甚至會誤導——而是應該專注在公司整體估值的成長,這樣的分析也更能反映出公司整體營運的成長曲線,至於每股股價出現十倍、百倍或千倍的跳躍,也只不過是個結果而已。

股權稀釋但總值提升

每一輪的募資,都會讓舊股東所佔公司比例下降,有些創辦人對於稀釋股權相當反抗,事實上這是一種不完整的觀念

新創股東財富的增加來自於手上股票「總值」的提升,如果公司現有營運顯示出巨大成長可能性,就算不打算花錢在更多的研發、更多的廣告和銷售支出,也通常必然需要大量的營運資金(Working capital),尤其是在現在最普遍的freemium和免費試用一個月或一年的新創商業模式下。

換句話說,出現高速成長的潛力時,的確是需要更大量資金來實現這個高速成長,而這些資金評估完成長的潛力後,通常也願意給予高的估值。最後淨結果來說,大多數的時候,舊股東的股權雖然被稀釋,但總體價值通常會三級跳。

上圖是文末提供的範例中新創從天使種子輪到公開上市過程中,各個股東股權被稀釋的過程。可以看到兩位創始人雖然在種子輪之前個擁有公司的50%股權,到公開上市時只剩下11.5%股權。

如果創辦人看到這裡就皺眉頭的話,表示他們還沒搞懂新創價值創造的過程。在這個範例中的新創在上市時估值剛好達到十億美金,成為獨角獸,兩個創辦人手上的11.5%股權各價值超過一億美金——跟擁有50%價值接近零的股權比起來,顯然前面這個可能性比較誘人。

可以看到在理想的狀況下,是所有的人的股權價值都節節攀升的。這點也可以從各輪股價的演化的到印證:

其中天使種子輪的投資者的股票總共放大將近一百一十五倍(回報率為11376%),至於兩位創辦人如果初期投入現金有限,算出來的回報率則可能接近天文數字。

當然在這個假想例子中,公司達成了指數成長,因此每一輪的股權稀釋都伴隨既有股份的價值攀升。如果公司是因為缺乏成長而資金見底,不得不募資求生的話,很有可能估值變化會不大,甚至下降(業界術語稱為down round),這種時股權稀釋當然就對既有股東的持股價值產生巨大負面衝擊。

而如果是因為這樣的原因而導致負面的股權稀釋,我想新創團隊和舊有股東應該也無法大聲嚷嚷喊不平,甚至應該評估是否值得新募一輪資金、繼續奮鬥下去,或者尋找買主接手,甚至最壞的狀況是解散公司。

透過調整藍色字體標記的各輪募資關鍵變數,大家都可以模擬自己作為一個創業者的身價變化。

至於我們的假想公司在公開上市時的十億美金估值是怎樣來的,我將在下一篇文章介紹 。

*作者台灣大學電機畢業,在台灣、矽谷和巴黎從事IC設計超過十年,包含創業四年。在巴黎工作期間於HEC Paris取得MBA 學位,轉進風險投資領域,現為Hardware Club合夥人。(作者的英文部落格:http://jmyang.com)

(相關報導:

楊建銘專欄:風險資本到底有多風險(下)

|

更多文章

)