你應該知道的是:繼武漢市後,杭州、溫州也紛紛實施人車管制,連油價也重挫,究竟過去這段期間全球資本市場出現哪些變化?本文帶你一次回顧。

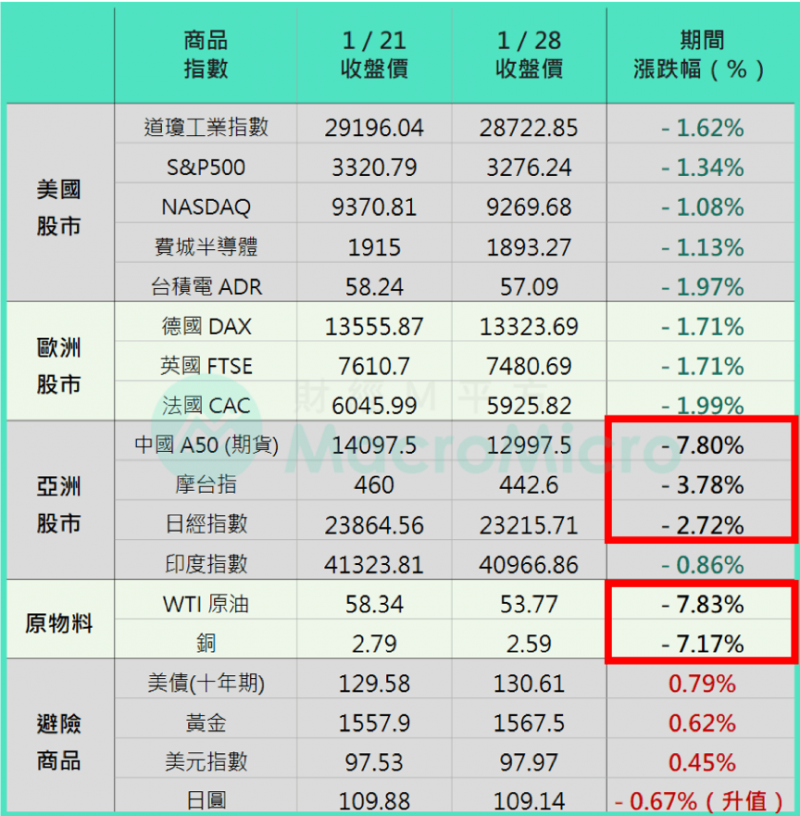

過年期間中國陷入武漢肺炎疫情影響,導致全球股市崩跌,亞洲股市(中國A50:-7.8%、摩台:-3.78%)在全球股市中跌幅最高,且仰賴中國需求的原物料(原油:-7.83%、銅:-7.17%)更出現明顯暴跌,而避險商品(黃金:+0.62%)則呈穩健。

根據過往SARS經驗,預計武漢肺炎將持續影響2~3個月,原油下跌有利於各大央行維持寬鬆政策,經濟長期多方看法未變。

MM研究員:中國春節前武漢肺炎大量爆發,幾乎全國皆出現病例,引發中國政府實施封城,並延後開工至2/3、推遲學校開學,股匯債市也延後開市至2/3,結果果然重挫。

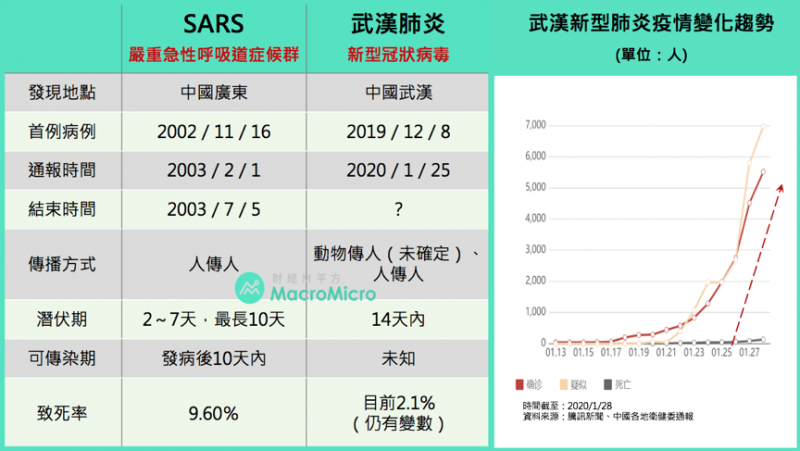

目前武漢肺炎致死率相較SARS低,但傳播程度快於SARS,同時現在正值春節期間,大批春運人口移動,此時爆發呼吸道傳染病的疫情,預估受感染的人數會持續增加。幸好,中國這次並未過度隱瞞疫情,有望加速控制疫情所花費時間。

以SARS為例:通報到結束的時間約為一、二季、股市2~3個月、經濟一季。

SARS與新型冠狀病毒之比較。(圖/ 財經M平方)

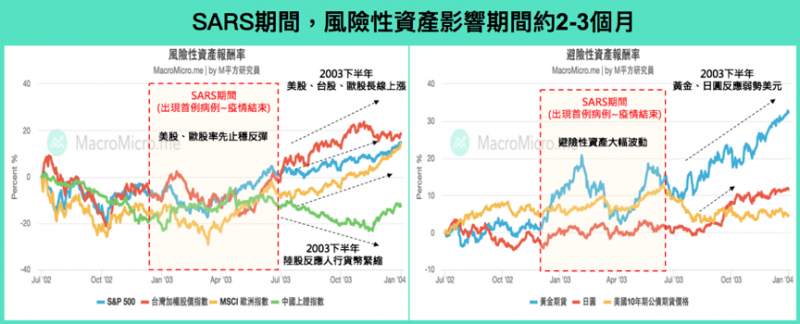

SARS期間,風險性/避險性資產走勢

美股、歐股、台股在2003年1月隨疫情擴大而明顯承壓,但美股、歐股於當年3月即回升反彈,受疫情影響較深的台股則直到5月才落底。

陸股則除了2003年3月疫情大幅升溫造成短暫大跌外,整體行情未受疫情影響,反而呈現區間震盪直到下半年人行緊縮貨幣政策。

避險性資產方面,僅2003年4~5月的疫情高峰較明顯挹注金價上漲。隨著疫情在7月逐漸消退,下半年黃金、日圓主要反應弱勢美元而上漲。

MM研究員:從SARS的歷史經驗可以發現,疫情的爆發對於整體行情的影響較為短期,且隨著疫情受到控制,市場仍將回歸到基本面的展望。

風險性資產在SARS表現情況。(圖/ 財經M平方)

2003年SARS對中、台、美經濟影響:

中國:2001年加入WTO,經濟正值上行週期,僅短暫影響約一季度的零售銷售。

台灣:經濟受基期墊高及SARS疫情影響,僅2003Q2短暫進入負成長,年增-0.7%。

美國:為內需型國家,經濟未受到SARS明顯影響,維持年增1.8~2%。

從圖中可看出,SARS疫情對經濟影響短暫,並不會扭轉原本的經濟上升趨勢,因此推估此次爆發的武漢肺炎,也只會短暫影響一季度左右的經濟,當疫情受到控制後,經濟成長將快速回歸去年落底回升的趨勢。

台灣GDP於SARS期間表現狀況。(圖/ 財經M平方)

美國

川普彈劾案於年後進入參議院投票提請證人階段(1/31),但通過彈劾案需高達20位共和黨參議員倒戈,機會渺茫。

因此重點回歸基本面,美國於年間公布耐久財及非國防資本財新訂單連續兩個月止穩低檔,配合19Q4消費回溫將支撐GDP穩健於2~2.2%。行情短線雖波動(1~2月),但未來半年美國經濟基本面無虞,長線維持穩健不變。

原油

因武漢事件影響,原油於年間暴跌超過7%,WTI原油期貨下跌至54美元/桶之下。

EIA公布數據,商用原油庫存增加40.5萬桶,終端產品蒸餾油減少118.5萬桶、汽油增加174.5萬桶。

產能利用率(90.5%)自高點滑落,顯示用油淡季來臨。

1月初市場擔憂的美伊軍事再無人提及,取而代之的是中國肺炎事件與原先就預計的淡季效應,油價出現明顯回落! 這反而使我們認為今年行情可完美延續,各大央行將於上半年持續有寬鬆的條件,也別忘了原油今年的供給減少,供需仍將優於去年,WTI原油50美元/桶左右價位反而是不錯進場點。

避險商品

中國武漢肺炎風險事件爆發,美元、美債、日圓、黃金年間全數上漲。

海外經濟關鍵-中國消費、生產活動受封城、延後開工等短線事件影響。

歐、日央行1月會議按兵不動,1/30聯準會態度成為市場關注重點。

年間風險資產股市、原油重挫,而避險商品全面上揚,反映肺炎爆發於中國,市場對於原先海外經濟/需求回溫預期出現修正。

然而M平方提醒聯準會購債至Q2且延續鴿派機率高,油價又回落至不會帶起通膨價位,關鍵美國經濟也依舊穩健,避險商品中,除具有抗通膨及波動的黃金外,難有長線投資價值。

日本

1/21日本央行維持貨幣政策不變,上調2020 GDP 預測2個百分點至+0.9%,看好財政挹注。

12月出口年增-6.3%、負值收窄,反映中國春節提前進貨半導體設備(年增 +59.7%)。

12月CPI年增+0.8%、核心核心CPI年增+0.9%。

日央行按兵不動,符合市場預期,預期Q3以前通膨持穩 +0.5~1.0%、內需穩定擴張,BoJ沒有改變寬鬆可能性。12月出口、PMI數據止穩,然而武漢肺炎疫情持續擴大,短線恐壓抑訪日旅客數量與陸廠拉貨需求,美日汽車關稅延宕亦不利對美汽車出口。整體而言,預期2020年中左右外銷動能才有望回歸。

日本出口低檔震盪,整體經濟尚未明顯轉佳(圖/ 財經M平方)

歐洲

1/23歐央行利率會議維持寬鬆政策不變,推出貨幣政策檢視計畫。

歐元區製造業PMI 47.8(前值: 46.3)出現回升,信心面轉佳。

英國製造業、服務業PMI 49.8(前值: 47.5)、 52.9 (前值: 50) 回升超預期,降息機率維持50%。

歐央行如預期按兵不動,貨幣政策檢視計畫預期於2020年底完成,不致影響目前的寬鬆政策;1月歐元區製造業PMI彈升,訂單存貨結構改善,有利未來產出。

Zew經濟景氣指數 25.6(前: 11.2)、歐盟新乘用車註冊量年增 21.69%同步回溫,歐元區基本面呈現復甦趨勢。英國PMI走升優預期,然11月、12月的零售數據陡降(就業市場仍有支撐),使得英央行月底是否降息陷入兩難,關注1/30利率會議!

蘋果財報

蘋果公司FY20Q1(2019/10~12)營收達918億美元,優於財測855~895億美元,年增+8.91%(前1.81%)。

iPhone11需求強勁,帶動蘋果核心業務手機銷售重返正成長,年增+7.65%(前-9.23%),占營收比重上升至60.94%。

大中華地區銷售重返正成長,年增+3.11%(前-2.43%)。

蘋果此次財測樂觀預期,預計FY20Q2(2020/1~3)營收年增+3%~+9.6%,觀察去年拖累蘋果營收的兩大項目(iPhone、大中華地區),均出現轉佳趨勢,同時服務業(年增+16.92%)和穿戴裝置(年增+36.97%)維持強勁成長,有望帶動今年營收繼續成長,對蘋果、相關個股的股價樂觀看待,1/28公布財報後蘋果股價便上漲+2.83%、台積電ADR上漲+3.31%。

MM研究員:開市保守,美元短強,1月聯準會高機率無任何表態

受武漢肺炎影響,全球風險性資產下跌,避險商品升溫。然觀察延伸出來的現象為油價再度滑落,以及聯準會今年降息機率大幅攀升(降息一碼36%、降息兩碼22%),以目前美國經濟數據:零售銷售5.8%、非農單月+14萬人下,我們認為回檔行情將於未來1~2月出現絕佳布局買點,並對長線經濟仍未反轉看法不變。

附錄:SARS期間台股黃金配置比例績效分析

加入黃金避險與大盤(虛線)相比都能使報酬變高、最大回檔縮小;比例上以台股30黃金70有最高的獲利風險比。